こんにちは、コロスケ(Twitter)です。

この記事では「落ちるナイフはつかむな」という格言について解説していきます。

最近、バリュー投資家として超有名なハワード・マークスの著書を読みました。

この本は、バリュー投資をしている方にとって様々な気付きが得られる名著です。

読んだことが無い人は、ぜひ手にとってみて下さい。

そして、この本の中に「落ちてくるナイフを掴みに行くべき」という考えが出てきました。

一般的な格言とは真逆の事を言っておりますが、その真意はどこにあるのでしょうか?

今回は、ハワード・マークスが語る「落ちてくるナイフを掴みに行く」という考え方を解説していきます。

「落ちてくるナイフはつかむな」の格言は間違いである理由を解説

落ちてくるナイフを掴みにくべき理由は、2つあります。

・相場の底を確認する術は無い

・相場下落時のリターンが一番高い

このように書くと、暴落=全て買いと思いがちです。

ですが、安易に買うと格言通り血まみれになります。

以降では、落ちてくるナイフを掴み、大きなリターンを手にする具体的な方法を解説します。

落ちてくるナイフをつかむなとは?

落ちてくるナイフを掴むなという格言の意味は、以下のとおりです。

急落時の投資は落ちてくるナイフをつかむようなもので、どんなに魅力的な銘柄でもナイフが床に落ちてから、つまり底を打ったのを確認してから投資すべきという相場格言。

【出典】野村證券_証券用語解説集(落ちてくるナイフはつかむな)

ベアマーケット(下落相場)では、暴落は何回も起きます。

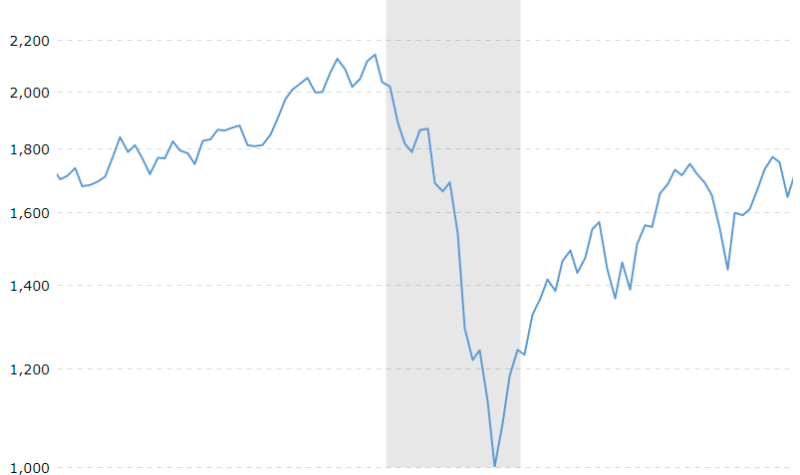

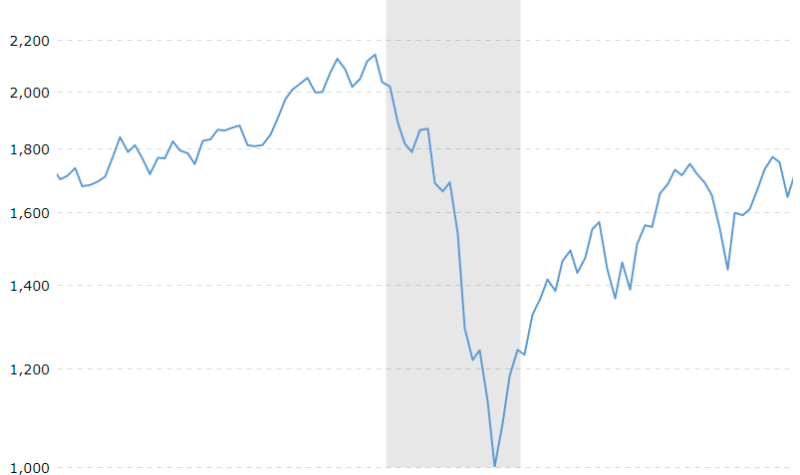

これは、2008年のリーマンショックの時のS&P500のチャートです。

このチャートを見るとわかるように、下落した後は一旦反発します。

そしてその後下値を切り下げる形で、更に下落していきます。

このようにベアマーケットでは、見せかけの反発が何回か起きます。

これをブルトラップと呼びます。

「暴落=ナイフが落ちる」度に買っていくと、どんどん資金をすり減らすことになります。

格言通り、血まみれな状態になります。

多くの投資家が暴落に飛びついたことで、退場しました。

こうした失敗をしないように、相場が底を打ってから買いに行くべきであるというのが「落ちてくるナイフはつかむな」という格言です。

この言葉自体は真実であり、投資家は頭に入れておくべきことだと思います。

もちろんハワード・マークスも、この格言は理解しています。

その上で、敢えて「落ちるナイフを掴みに行くこと」の大切さを説いています。

相場の底を確認する術は無い

ハワード・マークスが落ちるナイフを掴みに行く一つ目の理由は、相場の底は誰にも分からないという点です。

オークツリー(ハワード・マークスの投資会社※著者追記)では、底に達するまでは買わない、という考え方を徹底的に排除している。

第一に、いつ底に達したのかを知る方法などない。ネオンサインが光って知らせてくれるわけではないのだ。その時点を過ぎてからでなければ、底に達したと認識することはできない。回復が始まる前の日というのが底の定義だからである。したがって、当然のように事後でなければ認識できない。

【出典】ハワード・マークス「市場サイクルを極める」

「相場の底はどうやって見分けるのか?」

という僕の長年の疑問に、明快な答えを出してくれた一文です。

つまり、そもそも相場の底は誰にも分からないので、底を狙いに行く事自体が意味のない事なんです。

先程のS&P500のリーマン・ショック時のチャートを再度ご覧下さい。

過去を振り返ると、どこが底か一目瞭然です。

ですが、その時に投資をしていると、どこが底か全く分かりません。

底なのかブルトラップなのかを判別するのは、誰にも出来ません。

つまり、ナイフが落ちきった事を判別できる人は誰もいないという事です。

そのため、相場の底を取りに行くためには、敢えて落ちるナイフを掴みに行かなければ行けないのです。

相場下落時のリターンが一番高い

落ちるナイフを掴みにいくもう一つの理由は、相場下落時のリターンが一番高いからです。

第二に、欲しい資産を最大限買うことができるのは、だいたいにおいて相場が下落しているときだ。ナイフを掴もうとしない市場参加者が傍観している間に、降伏した売りてから買うのである。だが、ひとたび相場が底に達して下げ止まると、当然のように売りてはほとんどいなくなる。そして、その後の反騰の時期には買い手が優勢になる。売り物は枯渇し、買い志望者は競争の激化に直面するのである。

【出典】ハワード・マークス「市場サイクルを極める」

バリュー投資で一番大切なのは、本質的な価値より安い価格で買うことです。

そしてそのチャンスは、相場が下落している時に訪れます。

下落相場では、買った翌日には含み損を抱えます。

まさに落ちるナイフで血まみれになります。

短期的には含み損を抱える事になりますが、長期的な目線では、暴落時に買った銘柄が高いリターンをもたらしてくれます。

僕自身も、2020年3月のコロナショック時に買った銘柄が一番高いリターンをもたらしてくれています。

長期的なリターンを得られる確信があるからこそ、敢えて落ちるナイフを掴みいくべきなんです。

落ちてくるナイフをつかむ時の5つの条件を解説

一方で安易に落ちるナイフを掴むと、甚大な損失を被ります。

多くの投資家が安易にナイフをつかんだ結果、退場することになりました。

では、落ちてくるナイフをつかんで大きなリターンを得るためには、どんな条件が必要なのでしょうか?

・投資先の復活を信じられること

・投資先の価格が、本質的価値より割安であること

・初志貫徹するための精神的な強さ

・長期間のナンピンを支える資金(資金管理力)

・結果的に本質的価値の推計が正しかったと判明すること

この5つの条件を満たす時、暴落は僕たちに大きなリターンをもたらしてくれます。

以降では、この5つの条件を深掘りしていきます。

投資先の復活を信じられること

落ちてくるナイフを掴む時に大切なのは、投資先の復活を信じられることです。

暴落とその後の不況によって、多くの企業が淘汰されます。

そして万が一自分が投資した先の企業が倒産してしまった場合、その株券は紙くずになります。

投資する先の企業は必ず復活するという確信が無い限り、この投資をすることはおすすめできません。

落ちるナイフを掴みに行くときは、投資先の財務健全性や将来性を見極める事が大切です。

そして、どんな不況からも必ず復活すると信じられる企業へ投資するようにしましょう。

またこうした確信が持てない人は、以下への投資がおすすめです。

・長期的に伸びている指数(S&P500やMSCI ACWIなど)

・複数の異なる分野の企業への分散投資

投資先の価格が、本質的価値より割安であること

次に大切なのが、投資先の価格が本質的価値より割安であることです。

暴落と言っても、色々なパターンがあります。

①今まで超割高だった銘柄が暴落。しかしまだ割高な状況。

②今まで割高だった銘柄が暴落。本質的価値=適正価格になった。

③暴落によって、投資先の価格が本質的価値より割安になった。

落ちるナイフで掴みに行くべきなのは、③一択です。

それ以外のケースでは、逆に損失を増やすだけか大きなリターンはもたらしてくれません。

バリュー投資で大切なのは、投資先のバリュエーション=本質的価値を見極める事です。

いくら暴落しても、暴落後が割高なら何の意味もありません。

特に新興銘柄などは、実態=利益が無い会社が多いです。

こうした企業は、どこまでも下がり続けるので、ナイフをつかんでも報われることはありません。

初志貫徹するための精神的な強さ

暴落時に落ちるナイフを掴むのは、非常に勇気がいる行動です。

買った瞬間に含み損になり、自分の資産がどんどん溶けていきます。

周りからも「今買うのは愚かな行為」だと指をさされます。

含み損を確定させ、早く現金化したいという欲求に抗えなくなります。

しかし落ちるナイフを掴みにいった以上、自分の考えが誤っていたのでは無い限り、初志を貫徹する精神的な強さが必要です。

この理屈は、平時に読むと「当たり前で自分でも出来る」と考えがちです。

ですが、実際に暴落を目の当たりにすると、みんなどこまで下がるか分からず不安になります。

こうした不安に立ち向かい、初志貫徹し買い増しできる人だけが大きなリターンを手に入れられます。

長期間のナンピンを支える資金

2008年に起きたリーマンショックでは、株価の下落は1年間という長期に渡って続きました。

しかも暴落の最後に、一番大きな暴落がくるという状況でした。

こうした長期に渡る暴落相場で買い続けるためには、それを支える資金が必要です。

途中で資金が途切れると、一番美味しい時に投資ができなくなってしまいます。

長期間のナンピンを行うために大切なポイントは、以下の2つです。

・定期的なキャッシュフロー

・最悪を想定した資金管理

・下落幅が大きくなるにつれ投資額を増やしていく

定期的な収入があれば、投資資金が尽きるリスクは大きく低減できます。

そういう意味で、会社員などの定期的な収入を得られる術がある人は落ちるナイフを掴みにいきやすいです。

他にも、配当金も落ちるナイフを掴むための強い味方です。

配当は、株価ほど大きく減らない事が多いです。

定期的な配当収入の仕組みが、資金枯渇リスクを低減してくれます。

また暴落時の投資は、最悪を想定した資金管理が大切です。

リーマンショックの最初の段階で全資金を投じてしまった人は、資金が溶けるのをただ見ることしか出来ませんでした。

こうした事態に陥らないように、投資資金は時期を分散して徐々に投じて行くのが望ましいです。

具体的には100年に一度と言われたリーマンショックを参考に、暴落が1年間続く前提で考えるのが望ましいと考えます。

また下落幅が大きくなるにつれ、投資額を増やしていく選択も有効です。

一例ですが、以下のように投入資金を変えることで、相場の底での資金枯渇リスクを減らす事ができます。

・10%下落→100万円投入

・20%下落→200万円投入

・50%下落→500万円投入

但しこのやり方の場合、暴落幅が低かった場合は大きく資金を投じることが出来ないというデメリットもあります。

結果的に本質的価値の推計が正しかったと判明すること

最後に大切なのは「落ちるナイフをつかんだ結果大きなリターンを手にすること」です。

今まで説明してきた4つの考えを実行しても、結果が伴わなければその投資は失敗です。

投資は結果が全てです。

バリュー投資の答え合わせは、1年から数年先になります。

結果的に自分の目論見が正しかった事が判明して、初めてその投資が成功したと言えるのです。

まとめ「落ちてくるナイフはつかむな」の格言は間違いである理由

落ちてくるナイフは掴むなという言葉が間違いの理由を再掲します。

・相場の底を確認する術は無い

・相場下落時のリターンが一番高い

シンプルな言葉ですが、これを素人である僕たちが安易に実行に移すと失敗します。

落ちるナイフを掴む時は、先程説明した5つの条件を満たした上で投資をしましょう。

尚本記事は、著者個人の意見をまとめたものです。

投資、特に落ちるナイフを掴む行為は非常にリスクの高い行為です。

実行に移す際は、必ず自己責任でお願い致します。

最後まで読んでくれてありがとうございました!

コメント