この記事では、ABS樹脂メーカーの国内シェアと生産能力・売上について解説しています。

ABS樹脂は、光沢に優れた汎用樹脂材料です。

用途としては、おもちゃ・自動車・家電など身近な製品に多く使われております。

ABS樹脂のことは、何となく知っているけど、国内メーカーの状況までは知らない人も多いと思います。

今回は、現役樹脂バイヤーである著者が「国内ABS樹脂メーカーのシェアや生産能力」を詳しく解説していきます。

・国内ABS樹脂業界のことが知りたい

・ABSメーカーのシェアや生産能力が知りたい

これら疑問を解決していきます。

ABS樹脂メーカーの国内シェア・生産能力を解説【テクノUMG他】

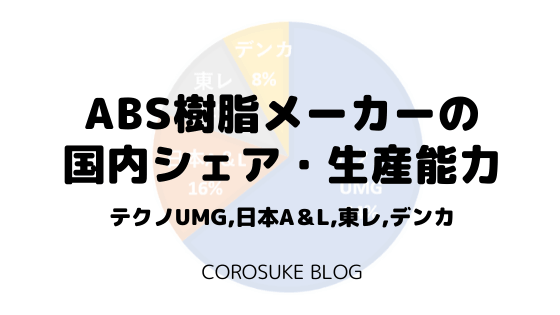

日本国内のABS樹脂メーカーの概要です。

・ABSは、テクノUMG・日本A&L・東レ・デンカの4社体制

・テクノUMG1社でシェア6割強を占める

・国内ABS市場は右肩下がり

日本国内では、テクノUMGがシェア6割強を占める1強となっております。

背景としては、国内の需要が年々減少していることが挙げられます。

詳細を解説していきます。

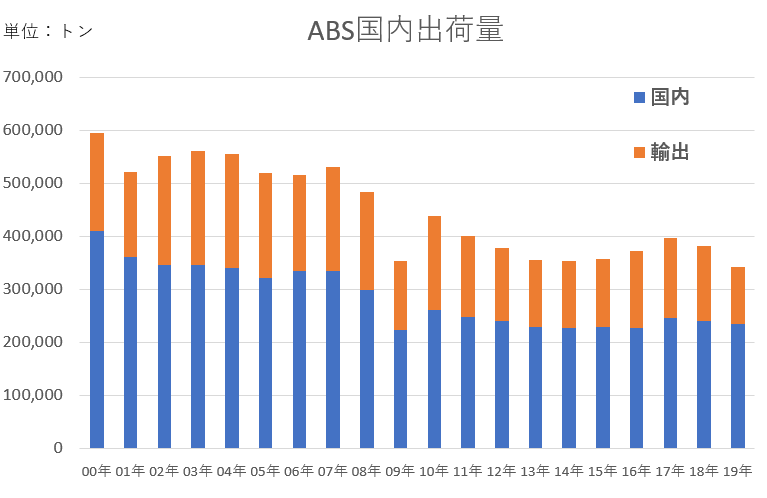

国内ABS樹脂_出荷量推移(国内・輸出)

国内のABS出荷量の推移は以下の通りです。

の資料をベースに著者がグラフ化

このグラフから読み取れることは以下の2つです。

国内ABS樹脂は、出荷量が右肩下がり

2000年頃に年間60万トン近い出荷量があった出荷量が、2019年には34万トンへと減少しています。

20年間で4割以上も市場が小さくなっています。

2020年はコロナウイルスの問題で更に出荷量が落ちそうですね。

ABSメーカーは海外へ輸出をしている

僕も最近まで知らなかったのですが、ABSメーカーはアジアを中心とした海外へ輸出を行っています。

出荷量の3割~4割を輸出しており、輸出事業が大きな柱となっていることが分かります。

おもな輸出先は、中国・東南アジアにある日系の自動車メーカーが多いようです。

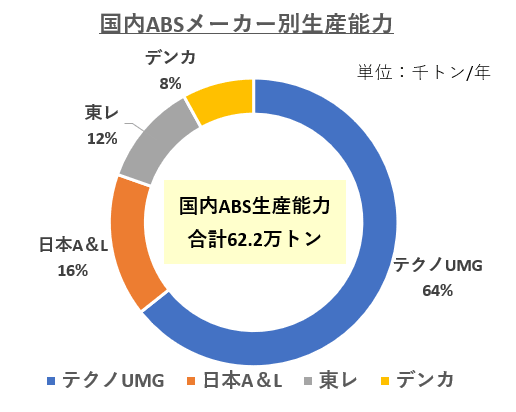

日本国内ABS樹脂メーカー生産能力・シェア

日本のABS樹脂メーカーの生産能力は以下の通りです。

公称の生産能力合計は約62万トン/年

国内の公称生産能力は、年間約62万トンです。

ただ実際はコンパウンド品などの生産があり、実生産能力はこれよりは少ないと言われています。

実生産能力は62万トンよりは少ないとは言え、2019年の出荷量が34万トンであることを考えると、稼働率はそこまで高くないことが予想出来ます。

テクノUMGが、シェアの6割強を占める

グラフを見てお分かりのように、テクノUMGが圧倒的なシェアを保有しています。

残りの3割弱を3社が分け合っており、1強のテクノUMG、それ以外の3社という構図であることが分かります。

テクノUMGの概要

ここからは各会社の概要を簡単にまとめていきます。

テクノUMGは、テクノポリマーとUMG ABSが統合して、出来た会社です。

資本は、JSRが51%、UMG(宇部興産、三菱ケミカル)が49%となっています。

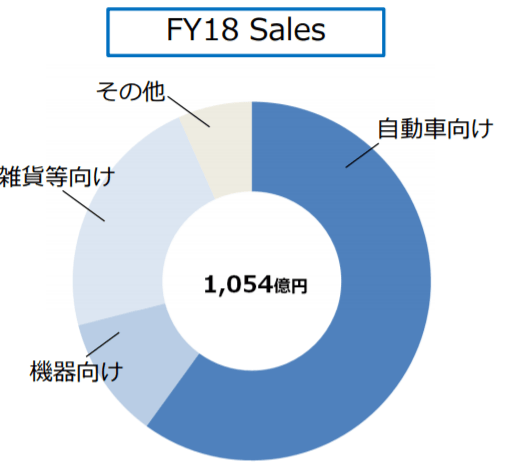

テクノUMG売上・販売先

2018年度のテクノUMGの売上は1,054憶円でした。

売上の約6割が自動車向けとなっており、車向け事業が中心であることが分かります。

残りは、プリンター・家電などの機器類や、オモチャ・雑貨向けとなっています。

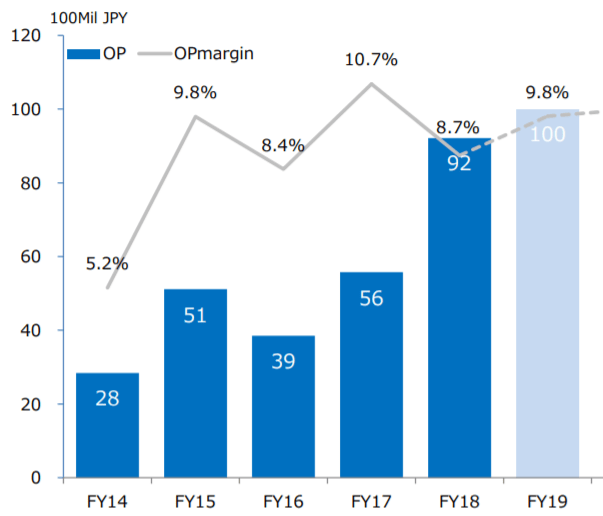

テクノUMG 営業利益推移

2017年まではテクノポリマー単体の数字です。

2018年からはテクノUMGとしての数字が計上されており、営業利益は100憶円に迫る勢いです。

ABSは市場規模が縮小し、競争が激しいイメージがあったので、10%近い利益があるのは意外でした。

テクノUMGの業績は安定していることが分かります。

しかし、今後の売上は横ばいの見込みでここから大きく事業を拡大する計画にはなっていません。

日本A&L ABS事業

日本A&Lは、年間生産能力が10万トンとなっており国内シェア2位です。

日本A&Lは、1999年に住化エイビーエス・ラテックスと三井化学のABS事業を統合してできた会社です。

日本A&L株式会社は、平成11年7月1日、住友化学株式会社と三井化学株式会社の出資による合併会社として、住化エイビーエス・ラテックス株式会社と三井化学株式会社のABS樹脂事業およびSBRラテックス事業を統合し、決意を新たにスタートしました。

https://www.n-al.co.jp/kaisha/kaisha.html

持ち分比率は、住友化学が85%、三井化学が15%となっています。

東レABS事業

東レは年間生産能力7.2万トンと国内シェア3位です。

日本では国内シェア3位ですが、東レはマレーシアの生産拠点では日本以外の海外向けにABSを生産しています。

東レはマレーシア工場の設備投資を行うことが決まっています。

2020年11月に7.5万トンの生産能力を増強、増強後のマレーシアの生産能力は42.5万トンとなります。

(海外42.5万トン+国内7.2万トン=東レ総生産能力49.7万トン/年)

これはテクノUMGよりも生産能力が上回っており、東レの海外重視の姿勢が分かります。

東レが海外に注力している理由は、海外では年率3%のABS需要の増加が見込めるからです。

デンカABS事業

デンカの生産能力は年間5万トン、国内シェア4位となっています。

デンカは2014年、需要減・競争激化を理由に、ABSの生産能力を6.5万トンから5万トンへと減らしています。

当社はABS樹脂の内需、輸出数量の今後の伸長が見込めないところから、平成 27 年 5 月までにABS樹脂析出工程を4 系列から 3 系列へ集約し、生産能力は 65,000t/年から 50,000t/年へ効率化を図り・・・(後略)

https://www.denka.co.jp/storage/news/pdf/256/20140109_ABSsaitekika.pdf

今後は、5万トンの能力で、エンプラアロイの補強用途や耐熱分野など、特定の分野に注力していく姿勢を示しています。

旭化成はABS事業から撤退

旭化成は2015年末にABSの重合から撤退しています。

その後、外部調達でABSのコンパウンド事業を続けておりました。

しかし、2021年3月末でABS事業から完全に撤退することを発表しております。

詳細は以下の記事にまとめていますので、参考にしてみて下さい。

まとめ:国内ABSはテクノUMGの1強だが、市場自体がシュリンク

本記事のまとめです。

・国内ABS市場は、テクノUMG・日本A&L・東レ・デンカの4社体制

・テクノUMGが国内シェア6割強

・国内ABS市場は右肩下がり(製造業の海外移転)

国内のABS市場は国内の需要減を反映し、市場の寡占化(統合・撤退)が進んでおります。

今後も需要減が進んだ場合は、更なる業界再編もあるかもしれまえん。

引き続き国内のABS市場をウォッチしていきます。

このブログ( Corosuke blog)では、僕が働く「資材・購買業務の紹介」や「日々の生産性向上による生活の質UP」「投資を通じた自己実現」などをまとめています。

良かったら、他の記事も読んでみて下さい。きっとあなたの役に立つ情報があると思います。

コメント