この記事では、投資信託をおすすめしない理由を解説しています。

投資を始めたいけど、投資信託ってどうなの?

こんな疑問に答えます。

投資信託とは、ファンドマネージャーがあなたの代わりのお金を運用してくれるものです。

投資を始めた初心者の方でも、簡単に始められる投資方法です。

ですが実は投資信託には、ボッタクリ商品が多いって知っていましたか?

安易に投資をすると、気が付かぬ内にお金を吸い取られてしまいます。

そこで本記事では、投資信託をおすすめしない理由を3つ紹介していきます。

投資信託でぼったくられたくない人は、本記事を是非最後までご覧下さい!

投資信託をおすすめしない理由3選【ボッタクリ回避方法も解説】

投資信託をおすすめしない理由を3つ紹介します。

・手数料が高いボッタクリ商品が多すぎる

・何を買っているかが分かりにくい

・毎月分配型投信は、タコ足配当

現在日本には、約6,000種類もの投資信託があると言われています。

その大半は、ボッタクリ商品です(多すぎ)。

何となく投資信託を買うと、ほぼ確実にボッタクリ商品を掴まされます。

以降では、投資信託をおすすめしない理由3選を詳しく解説します。

この記事を読んで、ダメな投信を見抜ける力をつけましょう。

手数料が高いボッタクリ商品が多すぎる

投資信託をおすすめしない1つ目の理由が「手数料が高い」点にあります。

投資信託には、主に3つの手数料が発生します。

①購入時手数料:投信を買う時の手数料(買付価格の○%支払う)

②信託財産留保額(投信を解約する時の手数料)

③運用管理費用(信託費用:保有額に対して年間○%を支払う)

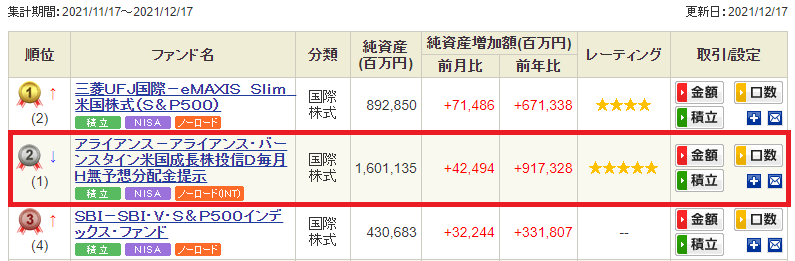

例えば、SBI証券の人気ランキング上位で見てみましょう。

2位でレーティングが一番高い「アライアンス」という銘柄を選びます。

手数料は、以下のとおりです。

あなたは、これをみてどう思いますか?

うーん、良く分からないなぁ。

これは、完全にボッタクリ商品です。

信託手数料1.7%は、超高いです。

投資信託で適正な手数料は、ざっくり以下のとおりです。

①購入時手数料:ゼロ

②信託財産留保額:ゼロ

③運用管理費用:年率0.2%台まで

投信の最近の相場は、全部合わせて0.1%~0.2%台までです。

1%を超える手数料は、相場の10倍のボッタクリ商品です。

でも年間たった1%なのに、ボッタクリなの?

信託手数料は、何もしなくても毎年発生する費用です。

例えば1,000万円預けていると毎年17万円が引かれ、それが解約するまで続きます。

10年間預けると、なんと170万円もの金額になります。

投資信託の世界には、こうしたボッタクリ商品が山のようにあります。

安易に投資をすると、高い手数料を払わされる結果になるのでオススメができないのです。

何を買っているかが分かりにくい

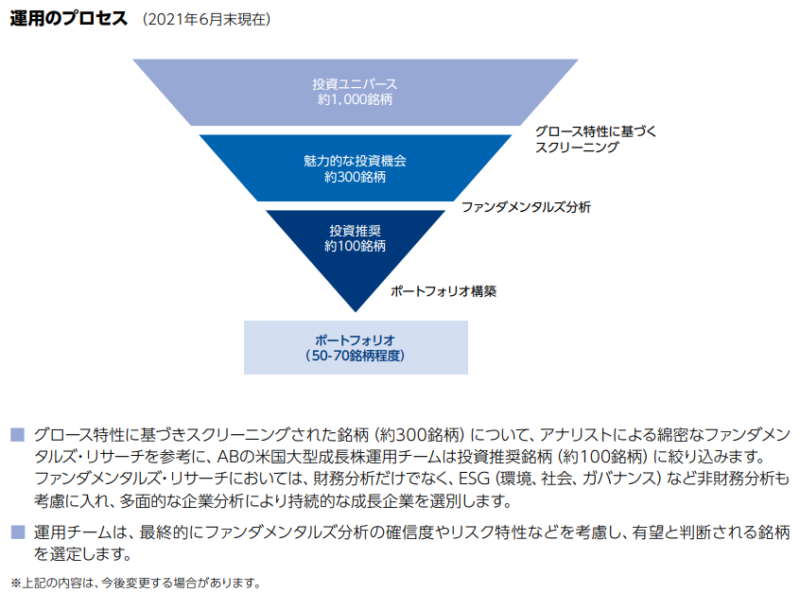

先程のアライアンスという投信を見てみましょう。

成長の可能性が高いと判断される米国株式に投資します。高い利益成長もしくは持続的な利益成長の可能性が高いと判断される企業を発掘します。

【出典】SBI証券公式サイト_アライアンス・バーンスタイン米国成長株投信

何か良い感じな文言が並んでいます。

ですが、実際どういった方針で何の銘柄を買うのか、目論見書を読んでも不明です。

良い感じの銘柄を、僕たちが(勝手に)選びますね♪

という事みたいです。

このように投資信託は、「何に投資しているのか分からない」状態になりやすいです。

何に投資しているのかも分からないという事は、自分がどのくらいのリスクを背負っているのかも分からない事と同義です。

こうして気がついた時に、大きな含み損を抱えて「こんなはずじゃなかった」という事になります。

「この投資信託は、どういう方針で何の企業へ投資しているのか?」

これが分かりにくいので、安易におすすめができないのです。

大人気の「毎月分配型投信」はタコ足配当

毎月、配当が欲しい!!!

みんな不労所得が大好きです。

そのため投資信託では「毎月分配型」の人気が高いです。

でも毎月分配型の投信は、完全にタコ足配当です。

タコ足配当とは、自分の資産から配当を支払う状態の事を意味します。

(タコが自分の足を食べているイメージ)

通常の配当とは、以下のとおり「企業から得た配当金を顧客へ支払うもの」です。

一方で毎月分配型は、以下の通り自分の資産から分配金が支払われます。

一見分配金を貰えて嬉しいですが、実は自分の資産を返して貰っているだけです。

このように投資信託には「毎月配当金が貰える!」という謳い文句で、沢山の人からお金を集めています。

ですが実態は、手数料を支払うだけで全然資産が増えません。

このような地雷銘柄が横行しているので、投資信託はおすすめができないのです。

投資信託はおすすめしないけどメリットもあります【お宝銘柄あり】

このように投資信託は、安易に買ってはダメです。

特に銀行がおすすめしてくる投資信託は、ほぼ100%ボッタクリ商品です。

一方で投資信託にも、実はオススメ銘柄があります。

・1銘柄で分散投資を可能にしてくれる

・インデックスファンドを選べば長期で高いリターンが得られる

・全世界orアメリカのインデックスファンドがプラチナチケット

投資信託は、ボッタクリ商品ばかりです。

ですがその中には、僕たちを豊かにしてくれる「お宝銘柄」があります。

以降では、おすすめの投資信託を紹介していきます。

投資信託は1銘柄で分散投資を可能にしてくれる

そもそも投資信託は、1つの銘柄に投資するだけで「何十~何千もの銘柄」へ分散投資を可能にしてくれます。

そして、銘柄の選定・入れ替えもファンド側で自動で行ってくれます。

このように元々は、投資信託は忙しい僕たち庶民の味方です。

銘柄選定を誤らなければ、低コストで全世界の超優良企業にまとめて投資する事も出来るんです。

インデックスファンドは高いリターンを期待できる

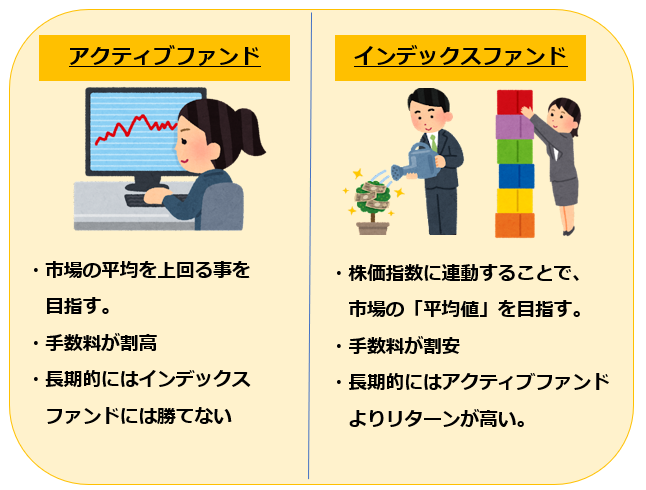

今まで紹介してきた「ボッタクリ商品」は、「アクティブファンド」と呼ばれます。

アクティブファンドは、市場の平均より高いリターンを目指す投資スタイルです。

一方でもう一つ「インデックスファンド」と呼ばれる投資方法があります。

これは、市場の平均値を目指す投資スタイルです。

市場の平均なんてショボいね。やっぱりアクティブファンドが良いのでは?

文言だけ読むと、アクティブファンドを買いたくなりますよね。

ですが実際は長期でみると、インデックスファンドの方がリターンは高いんです。

アクティブファンドは手数料が高い・長期間勝ち続けるファンドが無い事が原因です。

以上をまとめると、以下のとおりとなります。

インデックスファンドの方がリターンが高い事は、以下の本を読めば理解できます!

全世界orアメリカのインデックスファンドがおすすめ

インデックスが良いのは分かったけど、具体的にどれがおすすめなの?

インデックスファンドでは、「どの指数に連動するか?」が非常に重要です。

せっかくのインデックスでも、ゴミ指数に連動すると株価は全然成長しません。

ここでは、おすすめの指数を3つ紹介します。

①全米株式指数(VTI)

②米国大型株500社指数(S&P500)

③全世界株式指数(MSCI オール・カントリー・ワールド・インデックス)

①②は、アメリカ市場全体へ投資できる指数です。

アメリカは、長期に渡って成長を続ける有望な市場です。

長期投資をするなら、まずはアメリカのインデックスファンドを買うのがおすすめです。

次におすすめなのが、③全世界株式です。

この株式を買えば、世界50の国と地域にまとめて投資をすることができます。

「世界の経済成長に賭ける」というシンプルだけど信頼性が高い投資方法です。

強い信念が無い限り、アメリカか全世界にしておくのが無難です。

まとめ:投資信託をおすすめしない理由3選

投資信託をおすすめしない理由まとめです。

・手数料が高いボッタクリ商品が多すぎる

・何を買っているかが分かりにくい

・毎月分配型投信は、タコ足配当

投資信託の内、アクティブファンドはボッタクリ商品です。

手数料が高く、長期的にはインデックスファンドに負けます。

このように安易に投資信託を買うのは、おすすめできません。

ですが、インデックスファンドなら買う価値があります。

資産形成をするなら、インデックスファンドを選んで高いリターンを得ましょう!

尚、ここで紹介した投資方法は元本保証ではありません。

株価の下落によって、元本割れになる事があります。

投資をする際は、自己責任にてお願い致します。

コメント