こんにちは、コロスケ(Twitter)です。

三菱地所物流リート投資法人へ新規投資をしました。

今日は三菱地所物流リート投資法人を1口購入。

— コロスケ@バリュー投資家 (@Rvukou8sQT2nHDg) February 26, 2024

初めてREITの個別銘柄を買いました。他にも住宅賃貸系なども調べましたが、利回りの高さと権利確定日の近さから購入に至りました。本REITは稼働率がほぼ100%で賃料更新時に値上げができており、金利上昇局面でも大きな減配は無いと判断しました。

初めてREITの個別銘柄を購入しました。

今回は、三菱地所物流リート投資法人の特徴について解説していきます。

三菱地所物流リート投資法人の評価と利回り【個別REITへ初めて投資】

三菱地所物流リート投資法人の概要

三菱地所物流リート投資法人の概要をまとめました。

・予想配当利回り4.5%(税引き前)

・三菱地所株式会社がスポンサー

・投資方針(物流施設:80%以上、その他20%未満)

・投資地域(首都圏:50%以上、その他50%未満)

・34物件を保有。取得価格合計2,710億円。平均築年数7.5年

・信用格付け:JCR(日本格付研究所):AA(安定的)

・上場来平均稼働率99.8%と高い稼働率を維持

本REITは、三菱地所がスポンサーとなっています。

物件の開発・供給やリーシング(商業用不動産の賃貸を支援する業務)をスポンサーである三菱地所が支援しています。

配当利回り(分配利回り)

REITは、配当利回りが最も重要な指標となります。

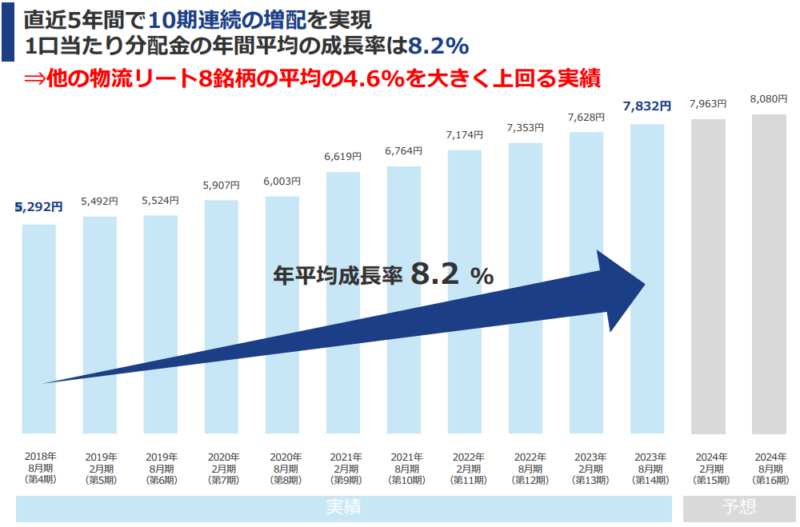

三菱地所物流リート投資法人は、上場以来順調に1口当たり分配金を伸ばしています。

そして、2024年2月26日現在の予想配当利回りは4.5%となっております(税引き前)。

各種指標(LTV・NAV倍率・FFO倍率)

主な指標をまとめました。

・LTV比率:42%(REIT平均44.9%、類似REIT:39%)

・NAV倍率:0.88(REIT平均0.88、類似REIT:0.88)

・FFO倍率:35.1(類似REIT:55.4)

※類似REIT:三井不動産ロジスティクスパーク投資法人

LTV比率は、総資産に占める有利子負債比率の割合です。

比率が高いという事は、よりレバレッジをかけた投資をしていることを意味します。

NAVは、REITの保有する不動産を鑑定評価した一口当たり純資産総額のことを指します。

NAV倍率は「投資口価格 ÷ 1口当たりNAV」で表し、一般的にはNAV倍率が1.0倍以下になると割安であると判断される傾向にあります。

FFOは「純利益 ― 不動産売却損益 + 減価償却費」で表します。

不動産投資信託(REIT)が賃料収入からどれだけのキャッシュを獲得しているかを表す指標。REITの収益力を示すものです。

FFO倍率は「現在の株価 ÷ 一口当たりFFO」で表し、株値が小さいほど割安とされ、収益力に対して市場の評価が低いという判断がされます。

PERに近い概念です。

REIT全般のリスク

今回初めてREITに投資することから、REIT独自のリスクや知っておくべき点を調べました。

・金利上昇に伴う利払い負担増加

・株価は上昇しにくく、暴落時は株式よりも下がる傾向がある

・株価は安ければ良いという訳ではない(定期的な増資)

まず一番のリスクが「金利上昇」です。

今後日本では金融正常化が控えています。

REITは内部留保をほとんど持たないので、株式に比べると借金比率が高い傾向があります。

そのため金利が上昇した場合は、利回り負担が重くのしかかります。

現在、REIT全体の株価が下がっているのは、金利上昇警戒が大きいと思われます。

またREITは、株価が上昇しにくいです。

REITは頻繁に増資をしているので、1口利益が希釈化され株価が伸びにくい構造です。

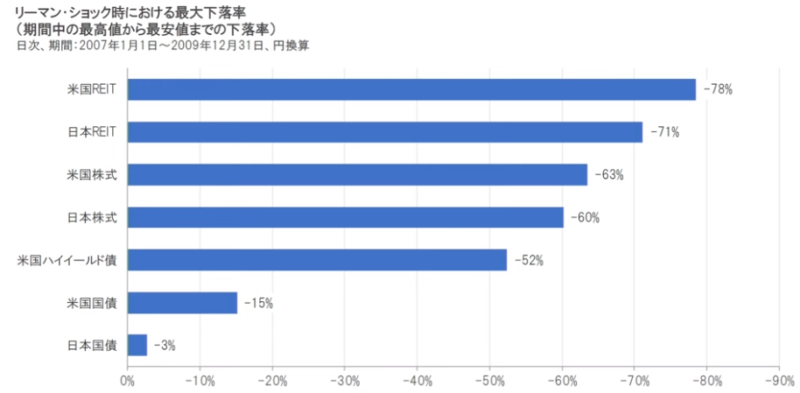

加えて市場全体が暴落する時は、株式よりも下がる傾向にあります。

こんな感じで、リーマンショック時は最大71%も下落しています。

この理由は、流動性にあります。

REITは株式に比べて市場規模が小さいことから、暴落時は買い手がいなくなり、想定以上に株価が下がります。

このようにREITは利回りが高いメリットを得るために、株式以上の暴落リスクを背負います。

また株式の場合、投資家にとって株価は安い方が良いですが、REITの場合はそうとも限らないです。

REITは利益の90%以上を配当に回すため、あまり内部留保を持っていません。

そのため、事業を拡大するためには「借金か増資」をすることが一般的です。

REITが増資をする場合は、株価が高い方が望ましいです。(効率よく資金を集められるため)

このように「REITを買う時の価格は安く、増資の時は高いのが理想」です。

万年株価が割安であることが、必ずしも良い訳では無い点に注意が必要です。

今のタイミングで三菱地所物流リート投資法人に投資した理由

今のタイミングで三菱地所物流リート投資法人に投資した理由をまとめました。

・株価はコロナショック以来の割安さ(利回り4.6%)

・金利上昇でも大きな減配リスクは無いと判断

・株式の利回りが下がり、相対的にREITの魅力が増している

・権利確定日が近い(2/27)

三菱地所物流リート投資法人の上場来平均利回りは、3.56%です。

過去平均から見ても高い利回りであり、買い場であることが分かります。

また三菱地所物流リート投資法人は、以下の理由から「金利が上昇しても大きな減配は無いと判断」しました。

・稼働率がほぼ100%で、今後も高水準の稼働率が期待できる

・賃料改定変動率+6.0%(12期連続での賃料増額改定を実現)

・物流倉庫のニーズは今後も高い(物流の2024年問題、インターネット通販の拡大)

・高い信用を背景とした低利回りでの借り入れ

本REITは稼働率が高く、契約更新時に賃料改定も実現できております。

賃貸事業が好調であり、今後も安定した賃料収入が期待できます。

また物流倉庫需要も、堅調です。

物流の2024年問題対応で、共同の配送拠点や中継地点の需要は今後も高まるものと予想されています。

供給量も伸びていますが、ニーズに合わせた現実的な投資を行う限り、大幅な賃料崩れもないのでは?と考えています。

加えて、株式上昇によりREITの魅力が相対的に高まっています。

大型の高配当株は、利回り3%未満が増えてきております。

今のタイミングなら、株式よりもREITの方が魅力的に映りました。

最後に三菱地所物流リート投資法人は、2/Eが権利確定日です。

今買えば、5月末に配当金が振り込まれます。

他にも気になるREITはありますが、権利確定日が近い銘柄を優先的に買う事にしました。

まとめ:REITの魅力が相対的に増している

REITは今後の金利上昇リスクが嫌気され、株価が下がっております。

そのため過去平均でみると、利回りが魅力的な水準となっています。

リスクは高いですが「分散投資を徹底すれば、このリスクは取れる」と判断しました。

株高でなかなか株式を増やしにくい環境のため、目先はREITを少しずつ買っていこうかと思っています。

尚この記事は、僕の個人的な意見であり投資を推奨するものではありません。

この記事が分析の参考になれば幸いです。

コメント