こんにちは、コロスケ(Twitter)です。

この記事では、FIRE4%ルールで失敗する人の共通点をまとめています。

皆さん、FIRE4%ルールをご存知でしょうか?

「4%ルール」とは、FIRE=早期リタイアを実現するための手法です。

「運用しつつ毎年4%の定率取り崩しなら、資産は枯渇しない」という理論です。

しかし、この4%ルールを実践すると、失敗する可能性があるのをご存知でしょうか?

せっかく資産を貯めてFIREしても、取り崩しで失敗すると悲惨な老後を迎えます。

そこでこの記事では、4%ルールの取り崩しの失敗事例を解説していきます。

FIRE=早期リタイアを目指している方は、是非この記事をご覧下さい。

やっぱり無理?FIRE4%ルールで失敗する人の共通点5選を解説

FIRE4%ルールで失敗する人の共通点を5つ挙げました。

・30年以上のリタイア期間がある

・過去のリターンを参考に、楽観的なリターンを予想

・運用、売却手数料を加味していない

・特定の国へ依存している

・インフレよる資金枯渇リスク

FIREをする場合は、様々なリスクを検討した上で実行すべきです。

一度退職すると、同じような仕事につけるとは限らないからです。

以降では、FIREで失敗する共通点を詳しく解説していきます。

これを読んで、失敗を未然に防ぎましょう!

30年以上のリタイア期間がある

そもそもFIREの4%ルールは、永遠に運用可能ではありません。

4%ルール自体は、30年の運用期間を前提に考えられたものです。

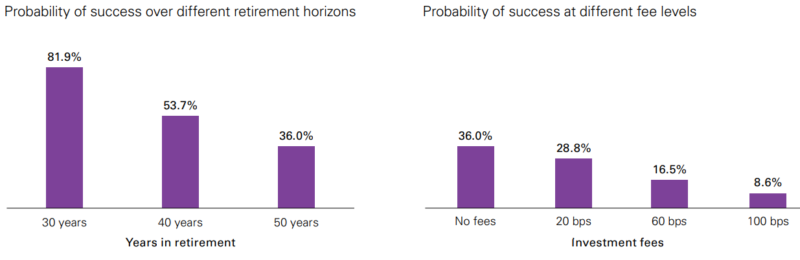

アメリカの大手投資運用会社「Vanguard」によると、運用期間による成功率は長期になるほど下がる事が明らかになっています。

【運用期間30年】成功確率:81.9%

【運用期間50年】成功確率:36.0%

このように運用期間が50年もの長期に及ぶと、成功確率はたった36%へと低下します。

あまりにも若い時にリタイアしてしまうと、運用期間が30年以上になってしまいます。

特に近年は、寿命が伸びております。

日本人の平均寿命は、男性が80才前後、女性が87才前後と言われています。

今後は、人生100年時代と言われており、今以上に寿命が伸びる事が想定されます。

長生きリスクによって、運用期間が予想以上に伸びる可能性があります。

過去のリターンを参考に、楽観的なリターンを予想

FIREの4%ルールは、1926年から1992年の66年間の期間でシミュレーションされています。

ですが、今後が必ずしも過去のリターンの通りに事が運ぶとは限りません。

Vanguardの調査によると、4%ルールの根拠になった66年間はリターンが高い期間であった事が分かっています。

実際の平均的な予想は、以下の通り低く見積もられていまます。

つまり、市場が想定ほど成長しなかった時は、資金が尽きる可能性が高まります。

運用、売却手数料を加味していない

FIRE4%ルールは、机上の計算で算出された理論です。

そこでは、取引手数料という考えは含まれていません。

取引・運用手数料を含めると、FIRE4%ルールの成功率は下がります。

先程述べたように、50年のFIRE期間では「成功率は36%」です。

ですが「運用手数料0.2%」を含めて再試算すると、成功率は28%未満へ低下する事が分かっています。

更に運用手数料が1%の場合、成功率はたった9%未満へ低下します。

成功率9%だと、大半の人が資産が途中で底を尽きる事になります。

特定の国への依存リスク

FIREを目指し運用している方の大半が、日本もしくはアメリカへの投資をしているかと思います。

ですが、特定の国に集中投資することは、FIREの取り崩しの大きなリスクとなります。

現状アメリカは、長期的に成長する市場と考えられています。

ですがオイルショック以降のアメリカは、成長スピードが鈍化しました。

株式のリターンも減り、その時期にリタイアしていた人のFIRE成功確率を大きく下げました。

30年後の経済を予想することは、不可能です。

現在の楽観的な状況をベースにして特定の国に集中投資すると、想定のリターンが出ない可能性があります。

インフレよる資金枯渇リスク

FIREの4%ルールは、インフレを考慮した設計がなされています。

そのため、4%+インフレ率を引き出す事が可能です。

ですが、この考えは市場のパフォーマンスは考慮されていません。

そのため不況など、株式市場が低調な場合にインフレ率分を余分に引き出してしまうと、資産が枯渇するリスクを増やします。

市場のパフォーマンスが低調&インフレの局面が来ると、失敗のリスクが増大することに注意が必要です。

FIRE4%ルールで失敗しないためのテクニック3選

このようにFIRE4%ルールには、落とし穴が沢山あります。

FIREを目指す人は、こうした落とし穴を回避しなくてはいけません。

そこで、以降ではFIRE4%ルールの成功確率を上げる3つのテクニックを紹介します。

・リタイア期間を30年未満にする

・動的な支出戦略を使用する

・好きな事で小銭を得る

この3つのテクニックがあれば、資産枯渇を心配する必要はありません。

詳しく解説していきます。

リタイア期間を30年未満にする

先程説明したように、FIRE4%ルールは永続するものではありません。

FIRE期間を50年とすると、FIRE成功確率は非常に低くなります。

そして30年の81.9%の確率も、人生を預けるには心もとない数字です。

そのためFIREを成功確率を高めるためには、リタイア期間を30年未満に設定するのが現実的です。

例えば、リタイア期間を20年で設定してみます。

この場合は、45才でリタイア。

この20年間は、資産取り崩しで生活します。

そして65才からは、残りの資産取り崩しと年金で生きていく事になります。

期間20年のイメージ※著者作成.png)

かなり現実的なFIREイメージですが、これでもまだリスクは残ります。

・65才から年金が受け取れるか?

・年金の所得代替率の低下リスク

まず年金が65才から受け取れるか不確実です。

政府は、年金の支給年齢を上げる方向で動いています。

僕たちが65才になる頃には、70才から受給開始になる可能性がありえます。

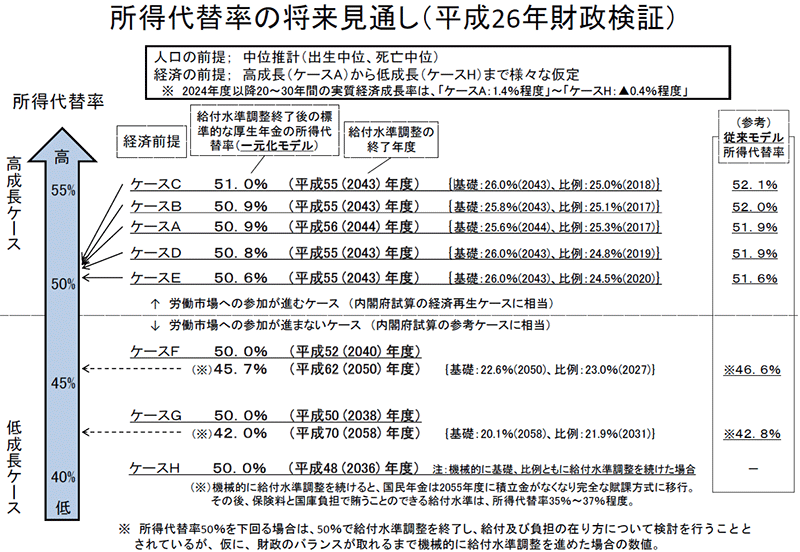

また今後は、想定より年金の所得代替率が低下する可能性があります。

所得代替率とは、現役の働く人の手取り年収を基準に、年金がどれくらい貰えるかを示したものです。

以下の図は、年金代替率を予想したものです。

この図にあるように、年金代替率はざっくり50%前後が予想されています。

ざっくり計算ですが、以下のイメージです。

・現役世代の会社員の手取り:月30万円

・所得代替率:50%

→この場合、年金は月15万円となるイメージ

※注意:実際は払い込んだ年金額に応じて貰える金額が大きく変わります

この所得代替率は、経済成長率やインフレを踏まえて予測した理論上の数値です。

そのため、今後この所得代替率が下がる可能性があります。

このように「年金を受け取れる年齢」と「受け取れる比率」が改悪されるリスクがあります。

FIRE期間を20年に設定しても、心もとない事が分かります。

そこで、2つ目・3つ目の対策も平行して取る必要があります。

尚「そもそも、年金は貰えないのでは?」と考える方もいるかもしれません。

でも大丈夫です。年金は貰えます。

長くなるので説明は省きますが、根拠が知りたい方は以下の本を読んで下さい。

全国民が読むべき本です。

これを読むと、不要な老後の心配をせずに済みます。

動的な支出戦略を使用する

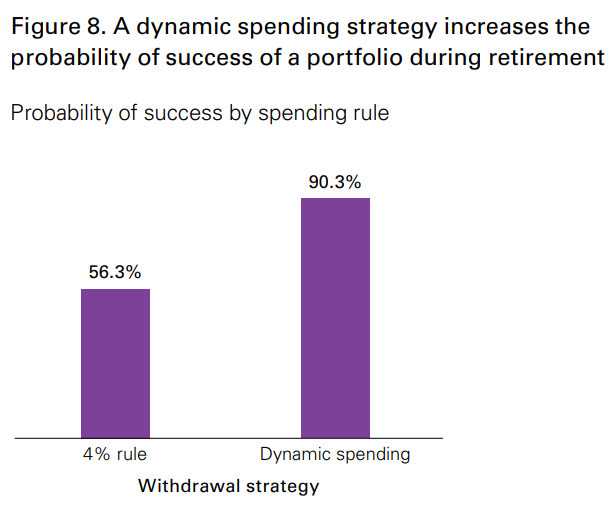

FIREの成功確率を高める上で、Vanguardが推奨しているのが「動的な支出戦略」です。

動的な支出戦略を一言で表すと、以下のとおりです。

・株価低迷&インフレ率が高い時は、取り崩し率を下げる

FIREの4%ルールは、どんな相場でも「定率」なら資産を維持できると考えます。

ですが「相場が低迷+インフレの時」に、4%+インフレを引き出すと資産が枯渇します。

そのため相場低迷&インフレの局面では、取り崩し率を下げる必要があります。

この動的な支出の見直しをすることで、50年後のFIRE成功率を90%まで上げる事ができます。

一方でこの戦略を導入すると、相場によっては収入が不足する可能性があります。

そこで最後の対応が必要となります。

自分が好きな事で小銭を得る

「FIREなのに結局働くのか?」と思われたかもしれません。

ですが、そもそもFIREとは全く働かない事を意味するものではありません。

Vanguardは、FIREについて以下のように述べています。

FIREの投資家は、次の冒険に着手する自由を得ることができる。

【出典】Vanguard_Fueling the FIRE movement: Updating the 4% rule for early retirees

つまりFIREとは、お金のために働く事から自由になる事を意味するのです。

FIREした後は、自分が本当にやりたい事をやりましょう。

そして、その対価として多少なりともお金を貰えるのが望ましいです。

自分のやりたい事で月数万円でも稼げれば、自分のやりがいに繋がります。

そして何より「長期的なFIREの成功率を大きく高める」事が期待できます。

FIREを達成したら、自分が目指す次の冒険に進みましょう!

まとめ:FIRE4%ルールが失敗する5つの共通点

FIREを失敗に導く5つの共通点を最後にまとめます。

・30年以上のリタイア期間がある

・過去のリターンを参考に、楽観的なリターンを予想

・運用、売却手数料を加味していない

・特定の国へ依存している

・インフレよる資金枯渇リスク

FIREには夢があります。

会社員時代にはできなかった事ができるようになります。

ですが安易にFIREすると、人生の後半に資金が尽きるという可能性があります。

これを防ぐためにも、FIREのリスクについては正しい理解をしておきましょう。

尚、本記事の作成にあたっては、Vanguardの以下の記事を参考にしています。

もっと深く勉強したい方は、以下の記事もご覧下さい。

「Fuel for the F.I.R.E.:Updating the 4% rule for early retirees」

コメント