こんにちは、コロスケです。

今日は「外貨建て保険は危ない!今すぐ解約すべき!」というテーマで解説します。

外貨建て保険は止めておけ!というニュースを見たことがある人も多いのでは無いでしょうか?

外貨建て保険のリスクを把握せずに契約してしまい、後々トラブルになるケースが増えております。

外貨建保険の販売については、保有契約の増加に伴って依然として苦情が増加している状況であり、先日(2月 20 日)、国民生活センターからも、外貨建て生命保険の相談が増加しているとして、2017 年 12 月に続き2度目の注意喚起情報が公表されている。これまで、外貨建保険の募集の適正化、高度化に向けて様々な取り組みを行ったが、依然としてこのような状況にあることは真に遺憾である。

【出典】金融庁 外貨建保険販売の際の情報提供のあり方について

金融庁も激おこですね。

何となく、外貨建て保険は良くないと聞いたことがある人でも「なぜダメなのか?」を説明出来る人は少ないのでは無いでしょうか?

今回は、「外貨建て保険がダメな理由」を詳しく解説していきます。

・外貨建て保険って何でダメなの?

・入っているんだけど、途中解約したほうが良い?

こんな疑問を解決します。

【危ない】外貨建て保険は今すぐ解約すべき3つの理由を詳しく解説

外貨建て保険が危ない理由は、以下の通りです。

・外貨建保険は運用利回りが低い

・死亡保険としてコスパが悪い

・途中で解約した場合のデメリットが大きい

外貨建て保険は、資産運用としても、保険としても中途半端です。

保険会社の養分になっていることに気付きましょう。

今回は、外貨建て保険の代表例として、メットライフ生命の「USドル建終身保険ドルスマート S」を参考にしました。

被保険者:契約年齢 30歳男性

保険期間:終身 保険料払込期間:15年払込満了

低解約返戻金特則/低解約返戻金期間:15年

保険金額:100,000USドル

月払保険料:227.80USドル

【出典】メットライフ生命USドル建終身保険ドルスマート S

【デメリット1】外貨建保険は利回りが低い

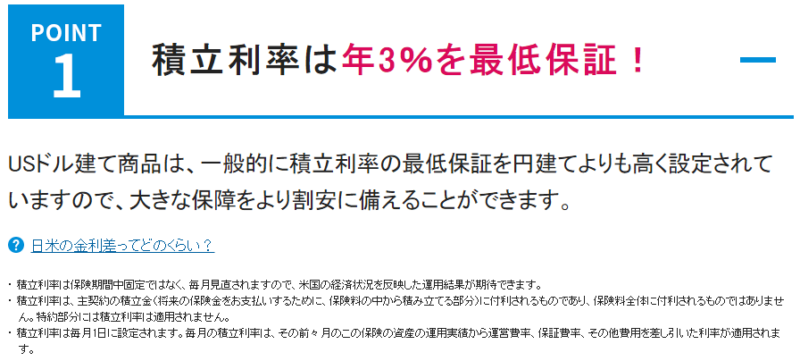

メットライフ生命の外貨建て保険では、運用利回りが3%であると記載されています。

3%の利回りってすごい!!

と思うのですが、実はこんな条件がついています。

積立利率は、主契約の積立金(将来の保険金をお支払いするために、保険料の中から積み立てる部分)に付利されるものであり、保険料全体に付利されるものではありません。特約部分には積立利率は適用されません。

【出典】メットライフ生命USドル建終身保険ドルスマート S

払い込んだ金額全てに3%が適用されないですよ、と言っています。

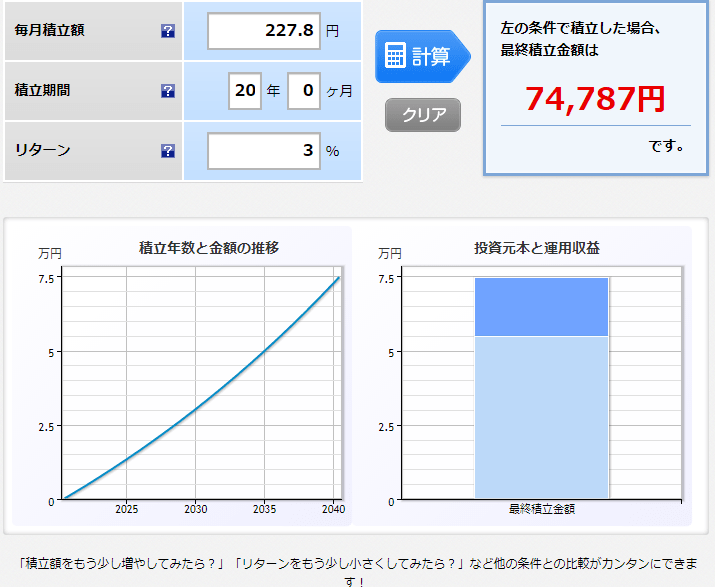

「複利・利回り3%・20年積立」で計算すると、通常こうなります。

ホントは、月227.8ドルを20年間3%の利回りで積み立てると「74,787ドル」になるんです。

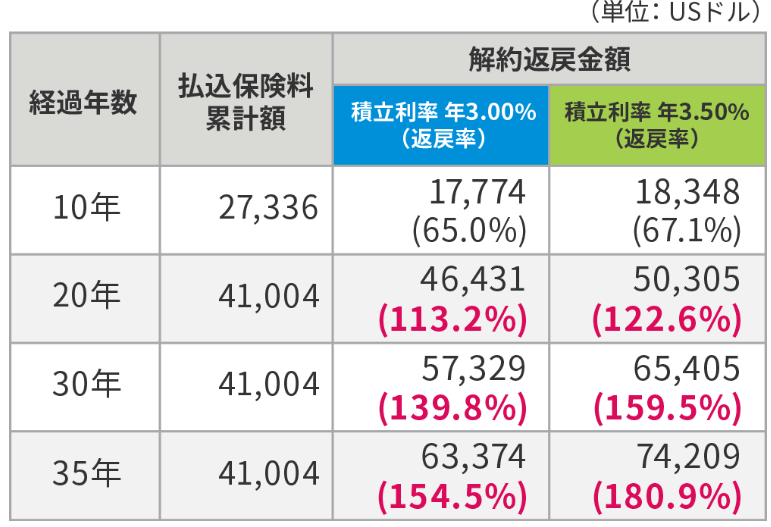

でも外貨建て保険の場合は、「46,431ドル」しかもらえません。

実は、3%の利回り保証というのは、見せかけの利率だったのです。

本当の利回りは0.95%程度です。(20年で41,004ドル振り込み、46431ドルを受け取る)

そして節税効果を含めても、利回りは1.15%程度にしかなりません。(年6,800円の控除)

3%というのは嘘だったんだね・・・

外貨建て保険は、運用利回りを売りにしていますが、実はそこまで利回りが高くないのです。

【デメリット2】死亡保険としてコスパが悪い

外貨建て積立には、死亡保険がついています。

あなたが死亡した場合、残された家族に「10,000ドル=1,000万円」が支払われます。

1,000万円も貰えるってすごいね。

でも掛け捨てのほうが、同じ保証でも払込金額が安いです。

30歳、保険期間が30年とすると、総額で払い込む金額は「約73万円」です。

【外貨建て保険の払込額】227.8ドル×20年=41,004ドル→約410万円

【掛け捨ての払込額】2,031円×30年=73万円

同じ1,000万円の保証を受けるために410万円も支払うのは、コスパが悪いですよね。

でも掛け捨てだと死ななかった時、お金が戻って来ないよね?

外貨建て保険だと死ななくても戻ってくるから、外貨建のほうがやっぱり良いのでは?

保険というのは「滅多に起きないけど、発生したら人生が詰むようなイベントに備えて、みんなでお金をプールするもの」です。

なので、払い込んだ金額を取り戻そうという考え自体が、保険の趣旨からずれてしまっています。

また先程ご説明したように、外貨建て保険は運用利回りが低いです。

お金のことを考えたら、保険と運用を別々に考えたほうが圧倒的にお得です。

・掛け捨て保険(2,031円/月、期間:30年):▲73万円

・資産運用(月2万円、年利3%で20年複利運用):656万円

※毎月2.2万円が20年間で、656-73=583万円になる

外貨建て保険として、毎月227.8ドル:約2.2万円を、20年間振り込んでも46,431ドル=464万円にしかなりません。

同じ月2.2万円の支払いであっても、掛け捨てと資産運用を別々に行うほうが、得られるリターンが多いのです。

死亡保険と資産運用を別々にやったほうがお得なんだね

【デメリット3】途中解約のデメリットが大きい

最後のデメリットが「資金拘束期間が長く、途中解約した場合、元本割れになる」ことです。

今回の外貨建て保険の場合、15年間はお金を引き出すことができません。

15年という期間は、思いの外長いです。

子どものイベントなどでお金が必要になるケースに困ってしまいます。

仮に10年後に途中解約した場合、払込額のたった65%しか戻って来ません。

途中解約する=元本割れを意味するので、資金拘束力は非常に強いです。

皆さん、10年後の未来を正確に予想できますか?

まとまった資金が拘束されると、後々困る可能性があることを覚えておきましょう。

既に入っている人は、どうすれば良いの??

そんな事言われても、もう入っちゃたよ・・・

既に入ってしまっている場合は、加入状況で判断しましょう。

・払込期間が残り数年→数年我慢して満額受け取る

・加入したばかりで後10年くらいある→損切り

払込期間が10年以上ある場合は、損切りして「掛け捨て保険、運用」を別々でやり直したほうが良いです。

損切りとはなりますが、これから10年間以上資産運用をしていくことで、ある程度リカバリーすることも可能です。

もちろん、個々人の状況に応じての判断とはなりますので、ご自身で判断お願い致します。

ちなみに僕は、個人年金で損切りを経験しています。

まとめ:外貨建保険は危ないので解約しよう

本記事のまとめです。

・外貨建保険は運用利回りが低い

・死亡保険としてコスパが悪い

・途中で解約した場合のデメリットが大きい

外貨建て保険は、上記3つのデメリットがあります。

儲かるのは保険会社だけなので、入るか迷っている人は絶対に止めましょう。

このブログ( Corosuke blog)では、僕が働く「資材・購買業務の紹介」や「日々の生産性向上による生活の質UP」「投資を通じた自己実現」などをまとめています。

良かったら、他の記事も読んでみて下さい。きっとあなたの役に立つ情報があると思います。

◆資産運用でお金を増やしたい人は、以下の記事が参考になります。

◆資産運用を始める人におすすめの本

-min-160x90.png)

コメント