子どもが生まれたら学資保険って聞いたけど、ホントかな?

子どもが生まれると、子どもの教育資金が気になりますよね。

僕も子どもが生まれたので、気になって教育資金を試算したら、びっくりする結果になりました。

保険会社はこの事実を指摘し、学資保険に入ることを勧めてきます。

ネットの検索でも、学資保険をおすすめする記事は沢山ありますが、今回は学資保険のデメリットについて考察していきます。

・学資保険に入ろうか迷っている

・学資保険に入っているけど、このままで良いのかな?

・学資保険のせいで生活が苦しい

・他に教育費を貯める良い方法は無い?

これらお悩みを解決致します。

【学資保険は不要】学資保険はデメリットばかり!おすすめしない理由

学資保険のデメリットは以下の通りです。

・学資保険は、利回りがとても低い!(全然増えない)

・学資保険は、途中解約が出来ない(途中解約すると元本割れ)

・学資保険は、インフレリスクに対応できない(教育費はインフレしやすい)

結論、学資保険はゴミ商品です。

お金が全然増えない、解約できない、インフレ対応不可で良いところ無いです。

学資保険を検討している人は、他の選択肢を検討しましょう。

また加入済みの方も、現在の条件次第ですが、解約をおすすめしています。

学資保険って、デメリットばかりなんだね・・・

そもそも学資保険とは何?

そもそも学資保険とは何なのでしょうか?

学資保険とは、その名の通り、子どもの学資金(教育資金)を準備するための貯蓄型の保険のことです。毎月決まった額の保険料を払うことで、子どもの成長に合わせた進学準備金や満期学資金を受け取ることができます。

さらに、突然の事故などにより親(契約者)が亡くなった場合は、それ以降の保険料の払込が免除となり、保障がそのまま継続され学資金を受け取ることができるのも大きな特長です。

https://www.sonylife.co.jp/gakushi/aboutgakushi/

簡単に言うと、10年くらいかけて100万円を振り込み、10年後に100万円+αが貰える制度です。

また万が一、自分が死亡した時は、追加の払い込み無しになります。

つまり、貯金(お金を貯める)、保険(死亡保障)がセットになった商品です。

学資保険は、利回りがとても低い!(全然増えない)

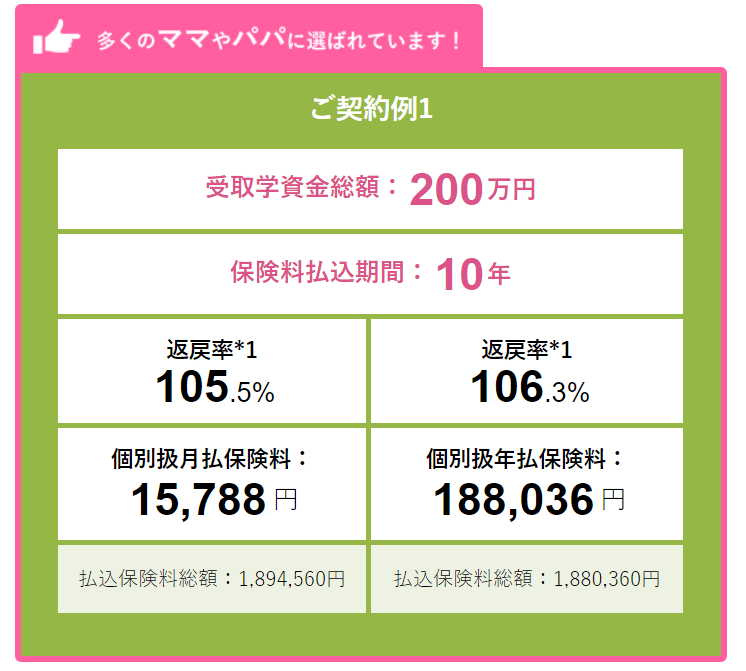

ソニー生命の学資保険の契約内容一例です。

右側の年払いのケースで、188万円を振り込み、200万円を受け取ることになります。

すごい!12万円も得する!返戻率ってのが106%だから、利回り6%だね!

残念ですが、違います。

僕も最初勘違いしていたのですが、利回りというのは年で計算します。

今回は10年かけて振り込み、その後5年かけて分割で受け取るのでその前提で計算が必要です。

学資保険の本当の利回り(複利計算)

.png)

なんと、年利回りたったの0.8%となりました。

投資商品としては落第点ですね。

節税効果を考慮してみよう

でも学資保険に加入すると、年末調整で節税効果があります。

それを加味して再計算してみましょう。

.png)

節税の還付金考慮しても1.3%の利回りですね。

確かに貯金より利回りは良いので、この年1.3%で満足できるかどうかがポイントです。

学資保険は、途中解約が出来ない(途中解約すると元本割れ)

学資保険の一番の問題点は、長期間に渡り資金が拘束されることです。

途中で解約が出来ないので、使いたいと思っても自由に使うことは出来ません。

どうしても必要な場合は、途中解約することでお金を取り戻せますが、全額戻ってきません。

解約時の返戻金は、多くの場合、払込保険料の合計額よりも少ない金額となります。

返戻金の額は、ご契約者の年齢・性別、被保険者の年齢、ご契約の経過年月数などによって異なります。特にご契約後、短期間で解約されたときの返戻金は多くの場合まったくないか、あってもごくわずかです。

明治安田生命 https://www.meijiyasuda.co.jp/find2/light/list/tumitategakushi/contract/pdf/information.pdf

保険会社のホームページには、中途解約の条件は細かく記載されていません。

しかし実際は、途中で解約した時は、振り込んだ額が全額は戻ってきません(元本割れ)。

先ほどのケースでは、振り込み始めてから最大15年近く資金が拘束されます。

この長期間に渡る資金拘束が、2つ目のデメリットです。

学資保険は、インフレリスクに対応できない

先ほどの例では、学資保険は年利0.8%程度、節税効果を加味して1.3%の利回りでした。

でも本当は、お金のインフレも考える必要があります。

インフレとは、お金の価値が下がること。

今まで100円で買えたお菓子が、120円に値上がりするのは、20%のインフレ。

日本でも、人件費や物価が徐々に上がってきています。

日銀も年2%のインフレを目標にしているので、将来的にはお金の価値が下がる可能性があります。

実際に多くの商品が値上げを実施している

実際にニュースでは多くの商品・サービスが値上げされています。

また値段を買えずに中身を減らすステルス値上げは飲食品に多いです。

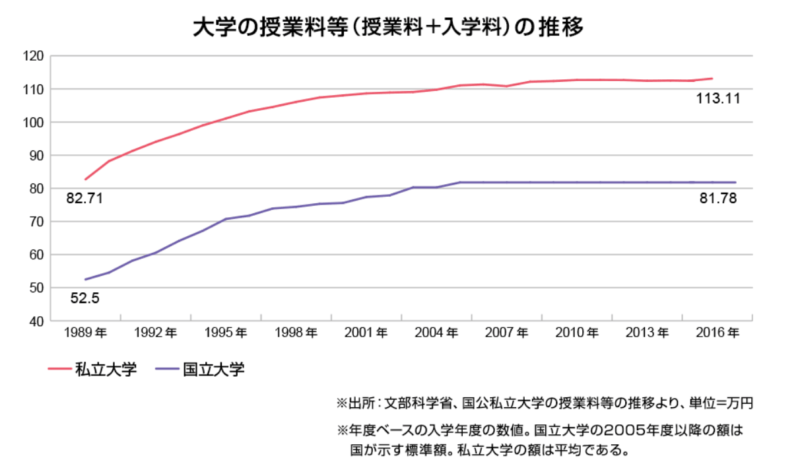

教育費はインフレしやすい分野

特に教育はインフレしやすい分野と言われております。

このように教育費の分野はインフレしやすい分野であることを覚えておきましょう。

既に学資保険に加入している人はどうすれば良いの?

・残りの払い込み期間で判断

・他の投資方法が出来るかで判断

既に学資保険に入ってるよ・・・

基本的には学資保険は、お金を増やす手段としては優れた商品ではありません。

でも既に学資保険に入ってしまった人は、どのように判断すれば良いのでしょうか。

解約or継続、どうすれば良いかの判断材料を提供致します。

残りの払い込み期間で判断

まずは残りの払い込み期間を調べましょう。

あと1年で受給資格が得られる人と、10年間払う必要がある人では状況が変わってきます。

・受給まであと少しの人⇒そのまま払い込んで満額貰う(継続)

・払い込み始めたばかりの人⇒損切り(解約)

受給まであと少しの場合は、あと少し耐えるだけでお金が満額貰えるので継続推奨です。

一方で払い込み始めたばかりの人は、これから10年以上払い込み続ける必要があるので、インフレリスクや、利回りの低さが気になってきます。

なので、個人的には、損切りして他の方法で増やす方法を推奨しています。

でも、損するのは嫌だよ・・・

でも最初に損切りをして、次に利回りの高い投資をすることが出来れば、リカバリーが出来ることが多いです。

僕は個人年金保険に加入していましたが、学資保険と同じデメリットがあったので、10万円の損切りで解約しました。

人間は100円の得よりも、100円の損に敏感な生き物です。

確かに継続して払い込みを続ければ、見た目の損は発生しません。

でも、インフレリスクや資金拘束、低利回りなど、表に見えないリスクも踏まえて判断しましょう。

どうやって子どもの教育費を貯めれば良いの?【教育費を貯める方法】

・大事なことは、貯金・投資・保険をきっちり分けること

・その上で目的に見合った投資を選ぶことが必要

学資保険は、「投資・保険」が一緒になった商品です。

こういう商品は、目的が不明瞭になります。

また、商品としても中途半端になり易いです。

大事なことは、貯金・投資・保険をきっちり分けること

・まずは貯金で、生活防衛資金を作ろう

・生活防衛資金が無い人は保険が必要

・目的に合わせた投資で、お金を増やす

安心だから、という理由で保険に入るのは良くありません。

自分の置かれた状況を理解し、正しいやり方でお金を増やしていきましょう。

まずは貯金で、生活防衛資金を作ろう

一家の大黒柱が働けなくなったり、死亡した場合に備えて、一定額の貯金を貯めることから始めましょう。

人にもよりますが、給料の6か月程度を生活防衛資金として貯めることが先決です。

生活防衛資金が無い人は保険が必要

生活防衛資金(最低限の貯金)が無い場合、何かのきっかけで働けなくなったら家族の生活が成り立たなくなります。

万が一の場合に人生が詰まないようにするのが保険の役割です。

つまり、保険とは基本的に生活防衛資金が無い人向けが入るべきものです。

保険は人生が詰まないようにするためのものなので、増やそうとか考える必要はありません。

なので基本は掛け捨て保険での契約となります。

投資でお金を増やす

給料だけではお金は、なかなか増やせません。

そこで投資をする必要があります。

投資で一番重要なのは、目的に見合った投資をするということです。

例えば、1年後に必要なお金を株式へ投資してしまうと、元本割れのリスクが高いのでおすすめ出来ません。

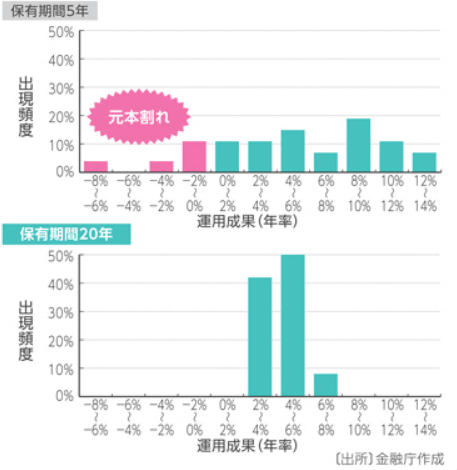

一方、老後資金など、20年以上運用できる期間がある場合は、投資信託で積み立てることで元本割れリスクを減らすことが出来ます。

大学資金で20年近く運用できる場合は、投資信託が候補になります。

1,2年後に使うことが決まっている場合は、リスクの低い投資や貯金で運用する必要があります。

投資未経験の方は、少額から始められるSBIネオモバイル証券がおすすめです。

まとめ:学資保険は不要です。儲かるのは保険会社だけ

本記事のまとめです。

・学資保険は、低利回り、長期間の資金拘束、インフレリスクあり

・残りの払い込み期間を踏まえた上で、基本は解約を推奨

・貯金・保険・投資の違いを理解して、使い分けよう

僕は、子どもの大学費用は、投資と貯金を上手く使うことで貯める&増やしていきたいと思っています。

学資保険を買えば、何となく安心できると思います。

でも実際はデメリットも多いので、注意が必要です。

貯金・保険・投資を上手く使い分けて、教育資金を準備していきましょう!

このブログ( Corosuke blog)では、僕が働く「資材・購買業務の紹介」や「日々の生産性向上による生活の質UP」「投資を通じた自己実現」などをまとめています。

良かったら、他の記事も読んでみて下さい。きっとあなたの役に立つ情報があると思います。

コメント